Quando temos um Cheque devolvido será necessário apresentar ao banco a certidão negativa de protesto para que o banco reconheça que esse cheque não foi protestado.

Cheque devolvido

Provavelmente o Banco irá solicitar a apresentação das Certidões Negativas de todos os Cartórios de Protestos, no caso de São Paulo Capital temos 10 Cartórios de Protesto.

Fazemos o levantamento de todos os Cartórios de Protestos de Títulos para você, serviço pratico e Rápido!

Solicite já um Orçamento

Protesto

Como evitar fraudes

Motivos de devolução de cheques

| CLASSIFICAÇÃO | MOTIVO | DESCRIÇÃO |

|

I. Cheque sem provisão de fundos |

11 | Cheque sem fundos – 1ª apresentação |

| 12 | Cheque sem fundos – 2ª apresentação | |

| 13 | Conta encerrada | |

| 14 | Prática espúria | |

|

II. Impedimento ao pagamento |

20 | Cheque sustado ou revogado em virtude de roubo, furto ou extravio de folhas de cheque em branco |

| 21 | Cheque sustado ou revogado | |

| 22 | Divergência ou insuficiência de assinatura | |

| 23 | Cheques emitidos por entidades e órgãos da administração pública federal direta e indireta, em desacordo

com os requisitos constantes do art. 74, § 2º, do Decreto-lei nº 200, de 25 de fevereiro de 1967 |

|

| 24 | Bloqueio judicial ou determinação do Bacen | |

| 25 | Cancelamento de talonário pelo participante destinatário | |

| 27 | Feriado municipal não previsto | |

| 28 | Cheque sustado ou revogado em virtude de roubo, furto ou extravio | |

| 30 | Furto ou roubo de cheque | |

| 70 | Sustação ou revogação provisória | |

|

III. Cheque com irregularidade |

31 | Erro formal (sem data de emissão, com o mês grafado numericamente, ausência de assinatura ou não

registro do valor por extenso) |

| 33 | Divergência de endosso | |

| 34 | Cheque apresentado por participante que não o indicado no cruzamento em preto, sem o endosso-mandato | |

| 35 | Cheque fraudado, emitido sem prévio controle ou responsabilidade do participante (“cheque universal”), ou com adulteração da praça sacada, ou ainda com rasura no preenchimento | |

|

IV. Apresentação indevida |

37 | Registro inconsistente |

| 38 | Assinatura digital ausente ou inválida | |

| 39 | Imagem fora do padrão | |

| 40 | Moeda Inválida | |

| 41 | Cheque apresentado a participante que não o destinatário | |

| 43 | Cheque, devolvido anteriormente pelos motivos 21, 22, 23, 24, 31 e 34, não passível de reapresentação em virtude de persistir o motivo da devolução | |

| 44 | Cheque prescrito | |

| 45 | Cheque emitido por entidade obrigada a realizar movimentação e utilização de recursos financeiros do Tesouro Nacional mediante Ordem Bancária | |

| 48 | Cheque de valor superior a R$100,00 (cem reais), emitido sem a identificação do beneficiário | |

| 49 | Remessa nula, caracterizada pela reapresentação de cheque devolvido pelos motivos 12, 13, 14, 20, 25,

28, 30, 35, 43, 44 e 45. |

|

|

V. Emissão indevida |

59 | Informação essencial faltante ou inconsistente não passível de verificação pelo participante remetente e não

enquadrada no motivo 31 |

| 60 | Instrumento inadequado para a finalidade | |

| 61 | Papel não compensável | |

| VI. A serem empregados diretamente pela instituição financeira contratada | 71 | Inadimplemento contratual da cooperativa de crédito no acordo de compensação |

| 72 | Contrato de Compensação encerrado |

Base Regulamentar:

– Resolução nº 1.631/1989 (Regulamento Anexo);

– Resolução nº 2.090/1994;

– Resolução nº 3.972/2011;

– Circular nº 3.226/2004;

– Circular nº 3.532/2011;

– Circular nº 3.535/2011; e

Observação: cheques devolvidos por problemas operacionais do remetente ou do destinatário não podem ser devolvidos ao cliente depositante nem ter seu prazo de bloqueio alterado.

Glossário:

- Participante: instituição titular de conta Reservas Bancárias ou de Conta de Liquidação, na qual sejam mantidas contas de depósito movimentáveis por cheque;

- Remetente: participante que recebe o cheque em depósito e o remete para a troca na Compe;

- Destinatário: participante contra quem é sacado o cheque (instituição financeira sacada) e a quem são remetidas as informações e imagem do cheque.

O que é o CCF?

O Cadastro de Emitentes de Cheques sem Fundos (CCF), operacionalizado pelo Banco do Brasil, é um banco de dados que contém informações sobre os emitentes de cheque que tenham sido devolvidos pelos motivos 12 (“Cheque sem Fundos – 2ª Apresentação”), 13 (“Conta Encerrada”) e 14 (“Prática Espúria”).

Como saber se o seu nome está incluído no CCF?

Qualquer pessoa pode saber se está incluída no CCF. Basta se dirigir a um dos endereços do Banco Central portando um documento de identidade com o número do CPF. As instituições financeiras também podem prestar essa informação, sendo vedada a cobrança de qualquer tarifa por esta pesquisa.

A inclusão no CCF do nome do emitente de cheque devolvido é de responsabilidade das instituições financeiras e deve, por escrito, ao correntista que lhes tenha dado causa.

Na hipótese de contas tituladas por pessoa jurídica, deve ser incluído no CCF o nome e o número de inscrição no CNPJ da pessoa jurídica titular da conta contra a qual se verificou a emissão de cheque sem fundos.

Com a consulta, o cidadão, caso esteja incluído, saberá o número-código da instituição e da agência que comandou a inclusão; o número e o valor do cheque; o motivo da devolução; a data de inclusão e a quantidade de ocorrências, por instituição e agência.

Quais são os motivos para inclusão do nome do correntista no CCF?

Se algum cheque for devolvido por um dos motivos abaixo discriminados, o nome do emitente será automaticamente incluído no CCF:

– motivo 12: cheque sem fundos – 2ª Apresentação;

– motivo 13: conta encerrada;

– motivo 14: prática espúria.

Conheça todos os motivos de devolução de cheques.

Quando a conta corrente é conjunta, quem será incluído no CCF?

O Banco Central determinou, em 5 de dezembro de 2006, que será incluído no CCF apenas o nome e o respectivo CPF do titular emitente do cheque. A normatização anterior previa que deveriam ser incluídos os nomes e os respectivos CPFs de todos os titulares da conta conjunta.

Encerrei a minha conta há algum tempo e agora apareceu um cheque que não é meu e, por isso, meu nome foi incluído no CCF. O que devo fazer?

O cheque sacado contra conta encerrada somente pode ser devolvido pelo motivo 13 (conta encerrada), bem como gerar registro de ocorrência no Cadastro de Emitentes de Cheques sem Fundos (CCF), caso não seja aplicável a devolução por qualquer outro motivo. Assim, antes de devolver o cheque pelo motivo 13, o banco deve, primeiro, conferir se a assinatura é autêntica, se o cheque não está prescrito, se o cheque não é fraudado, entre outros.

Se o nome do correntista foi incluído indevidamente no CCF, cabe ao banco que fez a inclusão solicitar a exclusão, sem custos para o cliente.

Quais são os procedimentos para exclusão de ocorrências do CCF?

A exclusão de ocorrências do CCF deve ser solicitada diretamente ao banco que efetuou a inclusão. Em se tratando de banco em regime de liquidação extrajudicial, liquidação ordinária ou falência ou submetida a processo de transformação em que não haja indicação de sucessora, a exclusão deve ser solicitada ao Banco do Brasil.

O cliente deve comprovar, junto ao banco que originou a inclusão, o pagamento do cheque que deu origem à ocorrência.

Ao pedir a exclusão, o cliente deve lembrar-se de solicitar ao banco que lhe dê recibo da carta de solicitação, guardando-o até a conclusão do processo.

Posso fazer a solicitação de exclusão do CCF em agência diversa da que efetuou a inclusão?

Você deve verificar essa possibilidade com o seu banco. Do ponto de vista da regulamentação, não há exigência de que a exclusão de ocorrências do CCF deva ser solicitada em agência específica.

Como o cliente pode comprovar o pagamento do cheque que deu origem à ocorrência?

O pagamento pode ser comprovado mediante a entrega do próprio cheque que deu origem a ocorrência ou do extrato da conta (original ou cópia) em que figure o débito relativo ao cheque que deu origem à ocorrência.

Na impossibilidade de apresentação desses documentos, é necessária a entrega de declaração do beneficiário dando quitação ao débito, devidamente autenticada em tabelião ou abonada pelo banco endossante, acompanhada da cópia do cheque que deu origem à ocorrência, bem como das certidões negativas dos cartórios de protesto relativas ao cheque, em nome do emitente.

Como fazer para localizar o beneficiário do cheque?

É preciso localizar o beneficiário-depositante do cheque, ou seja, aquele que efetivamente apresentou o cheque à instituição financeira para depósito ou saque. Isso porque a pessoa que inicialmente recebeu o cheque pode tê-lo repassado a terceiros.

No seu banco, é possível obter cópia do cheque em que conste o número da instituição financeira, da agência e da conta de quem apresentou o cheque.

De posse dessa informação e mediante apresentação da cópia do cheque, é possível obter, do banco do beneficiário, o nome completo e endereços residencial e comercial de seu cliente, desde que esse repasse tenha sido formalmente autorizado.

Qual é o prazo para o banco proceder a exclusão do nome do correntista no CCF?

Comprovado o pagamento, o banco não pode deixar de examinar e comandar, no prazo máximo de cinco dias úteis, contados da data da entrega do pedido do cliente, a exclusão do nome do correntista. O executante do sistema (Banco do Brasil) terá o prazo máximo de cinco dias úteis para consolidar as inclusões e exclusões de ocorrências do CCF.

Qualquer ocorrência é excluída automaticamente após decorridos cinco anos da respectiva inclusão. Se o seu nome tiver sido indevidamente incluído, por erro do banco, este deve providenciar a imediata exclusão.

O que fazer em caso de indeferimento do pedido de exclusão?

Caso a agência indefira o pedido de exclusão, deve comunicar a decisão formalmente ao correntista, esclarecendo que eventual recurso pode ser submetido à administração do próprio banco.

Quando for mantido o indeferimento ou nos casos em que os prazos acima não sejam respeitados, caberá ao correntista recurso ao Banco Central do Brasil.

Regularização junto ao Banco

| 246 | Banco ABC Brasil S.A. |

| 075 | Banco ABN AMRO S.A. |

| 025 | Banco Alfa S.A. |

| 641 | Banco Alvorada S.A. |

| 024 | Banco BANDEPE S.A. |

| 029 | Banco Banerj S.A. |

| 000 | Banco Bankpar S.A. |

| 740 | Banco Barclays S.A. |

| 107 | Banco BBM S.A. |

| 031 | Banco Beg S.A. |

| 096 | Banco BM&FBOVESPA de Serviços de Liquidação e Custódia S.A |

| 318 | Banco BMG S.A. |

| 752 | Banco BNP Paribas Brasil S.A. |

| 248 | Banco Boavista Interatlântico S.A. |

| 218 | Banco Bonsucesso S.A. |

| 065 | Banco Bracce S.A. |

| 036 | Banco Bradesco BBI S.A. |

| 204 | Banco Bradesco Cartões S.A. |

| 394 | Banco Bradesco Financiamentos S.A. |

| 237 | Banco Bradesco S.A. |

| 208 | Banco BTG Pactual S.A. |

| 263 | Banco Cacique S.A. |

| 473 | Banco Caixa Geral – Brasil S.A. |

| 040 | Banco Cargill S.A. |

| Banco Caterpillar S.A. | |

| 739 | Banco Cetelem S.A. |

| 233 | Banco Cifra S.A. |

| 745 | Banco Citibank S.A. |

| M08 | Banco Citicard S.A. |

| M19 | Banco CNH Industrial Capital S.A. |

| 215 | Banco Comercial e de Investimento Sudameris S.A. |

| 095 | Banco Confidence de Câmbio S.A. |

| 756 | Banco Cooperativo do Brasil S.A. – BANCOOB |

| 748 | Banco Cooperativo Sicredi S.A. |

| 222 | Banco Credit Agricole Brasil S.A. |

| 505 | Banco Credit Suisse (Brasil) S.A. |

| Banco CSF S.A. | |

| 003 | Banco da Amazônia S.A. |

| 083-3 | Banco da China Brasil S.A. |

| 707 | Banco Daycoval S.A. |

| M06 | Banco de Lage Landen Brasil S.A. |

| 456 | Banco de Tokyo-Mitsubishi UFJ Brasil S.A. |

| 214 | Banco Dibens S.A. |

| 001 | Banco do Brasil S.A. |

| 047 | Banco do Estado de Sergipe S.A. |

| 037 | Banco do Estado do Pará S.A. |

| 041 | Banco do Estado do Rio Grande do Sul S.A. |

| 004 | Banco do Nordeste do Brasil S.A. |

| 265 | Banco Fator S.A. |

| M03 | Banco Fiat S.A. |

| 224 | Banco Fibra S.A. |

| 626 | Banco Ficsa S.A. |

| Banco Fidis S.A. | |

| 394 | Banco Finasa BMC S.A. |

| M18 | Banco Ford S.A. |

| M07 | Banco GMAC S.A. |

| 612 | Banco Guanabara S.A. |

| M22 | Banco Honda S.A. |

| 063 | Banco Ibi S.A. Banco Múltiplo |

| M11 | Banco IBM S.A. |

| 604 | Banco Industrial do Brasil S.A. |

| 320 | Banco Industrial e Comercial S.A. |

| 653 | Banco Indusval S.A. |

| 249 | Banco Investcred Unibanco S.A. |

| 184 | Banco Itaú BBA S.A. |

| 479 | Banco ItaúBank S.A |

| Banco Itaucard S.A. | |

| M09 | Banco Itaucred Financiamentos S.A. |

| 376 | Banco J. P. Morgan S.A. |

| 074 | Banco J. Safra S.A. |

| 217 | Banco John Deere S.A. |

| 600 | Banco Luso Brasileiro S.A. |

| 389 | Banco Mercantil do Brasil S.A. |

| 370 | Banco Mizuho do Brasil S.A. |

| 746 | Banco Modal S.A. |

| 045 | Banco Opportunity S.A. |

| 212 | Banco Original S.A. |

| 623 | Banco PAN S.A. |

| 611 | Banco Paulista S.A. |

| 643 | Banco Pine S.A. |

| M24 | Banco PSA Finance Brasil S.A. |

| 747 | Banco Rabobank International Brasil S.A. |

| 356 | Banco Real S.A. |

| 633 | Banco Rendimento S.A. |

| M16 | Banco Rodobens S.A. |

| 422 | Banco Safra S.A. |

| 033 | Banco Santander (Brasil) S.A. |

| 366 | Banco Société Générale Brasil S.A. |

| 012 | Banco Standard de Investimentos S.A. |

| 464 | Banco Sumitomo Mitsui Brasileiro S.A. |

| 082-5 | Banco Topázio S.A. |

| M20 | Banco Toyota do Brasil S.A. |

| 634 | Banco Triângulo S.A. |

| M14 | Banco Volkswagen S.A. |

| M23 | Banco Volvo (Brasil) S.A. |

| 655 | Banco Votorantim S.A. |

| 610 | Banco VR S.A. |

| 119 | Banco Western Union do Brasil S.A. |

| Banco Yamaha Motor S.A. | |

| 021 | BANESTES S.A. Banco do Estado do Espírito Santo |

| 719 | Banif-Banco Internacional do Funchal (Brasil)S.A. |

| 755 | Bank of America Merrill Lynch Banco Múltiplo S.A. |

| 073 | BB Banco Popular do Brasil S.A. |

| 081-7 | BBN Banco Brasileiro de Negócios S.A. |

| 250 | BCV – Banco de Crédito e Varejo S.A. |

| 078 | BES Investimento do Brasil S.A.-Banco de Investimento |

| BNY Mellon Banco S.A. | |

| 069 | BPN Brasil Banco Múltiplo S.A. |

| 125 | Brasil Plural S.A. – Banco Múltiplo |

| 070 | BRB – Banco de Brasília S.A. |

| 104 | Caixa Econômica Federal |

| 477 | Citibank S.A. |

| 487 | Deutsche Bank S.A. – Banco Alemão |

| 064 | Goldman Sachs do Brasil Banco Múltiplo S.A. |

| 062 | Hipercard Banco Múltiplo S.A. |

| 399 | HSBC Bank Brasil S.A. – Banco Múltiplo |

| 492 | ING Bank N.V. |

| 652 | Itaú Unibanco Holding S.A. |

| 341 | Itaú Unibanco S.A. |

| 488 | JPMorgan Chase Bank |

| 254 | Paraná Banco S.A. |

| 751 | Scotiabank Brasil S.A. Banco Múltiplo |

| Standard Chartered Bank (Brasil) S/A–Bco Invest. | |

| UBS Brasil Banco de Investimento S.A. | |

| 409 | UNIBANCO – União de Bancos Brasileiros S.A. |

O que Fazer?

Se o empresário aceita receber o pagamento através de cheques, então, mais cedo ou mais tarde, ele vai ter que lidar com o problema dos cheques devolvidos.

É nessa hora que surgem as dúvidas:

- O que fazer quando um cheque é devolvido?

- Qual é a melhor forma de receber esse dinheiro?

- Existe algum método ou procedimento para lidar com cada tipo de devolução?

A resposta para essas dúvidas é sim.

Existe um procedimento que você pode adotar para conseguir receber esses cheques devolvidos. E ainda melhor: receber mais rápido!

O procedimento é muito simples: Basta você fazer o trabalho de cobrança da forma correta.

É só isso mesmo! Não existe fórmula mágica. Não existe fórmula secreta.

São providências simples que qualquer empresário pode tomar.

O segredo está na disciplina que o empresário tem que ter para executar os passos do processo de cobrança no ambito do poder judiciario TJ

Fazer cobrança é isso: é um trabalho que se faz todos os dias de forma consistente e persistente.

Muitos Motivos de Devolução

A primeira coisa que você precisa saber é que o cheque pode ser devolvido por vários Motivos.

São os famosos Motivos de Devolução dos Cheques.

São esses Motivos de Devolução que deixam as pessoas confusas na hora de decidir o que fazer com o cheque que foi devolvido pelo banco.

O cheque pode ser devolvido por falta de fundos, pode ser sustado, pode ser devolvido por conta encerrada, e por um monte de outros Motivos que no final das contas, acaba sim, deixando o credor sem saber o que fazer.

Se você precisar conhecer todos os Motivos de Devolução dos cheques, acesse esse link com a lista completa dos Motivos de Devolução.

Aceitar cheque é conceder crédito

Mas, o que eu considero mais grave é que o empresário que aceita receber cheques como forma de pagamento, não entende que aceitar cheque é conceder crédito para o cliente. Aceitar cheque é vender a prazo.

E eu sempre falo: você só pode vender a prazo, ou seja, você só pode conceder crédito, se antes você fizer uma boa análise de crédito.

Tecnicamente o cheque é uma ordem de pagamento a vista. Mas, na prática o cheque ele não passa de uma promessa de pagamento.

Você pode até receber um pagamento em cheque a vista, mas, quando chegar lá no banco para sacar o cheque, você pode ter a triste surpresa de que o cheque está sem fundos.

Se antes de aceitar o cheque você tivesse analisado o crédito do cliente, você poderia ter diminuído o risco de tomar esse calote. Ou pelo mesmo você teria mais informações para poder cobrar esse cliente devedor.

Dados de Contato

Obter informações do devedor é o primeiro passo para cobrar um cheque devolvido.

Para fazer a cobrança você precisa dos dados de contato do emitente do cheque.

Quantos mais informações de contato você tiver, mais fácil vai ser encontrar esse devedor.

Se você ainda não faz o cadastro dos seus clientes, você precisa, pelo menos, colocar aquele carimbo no verso do cheque, para pegar os dados do emitente do cheque.

Mas, se você nem fez o cadastro do cliente, nem pegou os dados no verso do cheque, você ainda tem uma forma de conseguir os dados do emitente do cheque.

Você pode pedir para banco, que informe os dados do emitente do cheque. O banco tem a obrigação de informar os dados do emitente do cheque (Art. 6º da Resolução 3.972/11 do BCB).

Se os dados do emitente do cheque que forem fornecidos pelo banco não servirem para localizar o devedor, ainda tem mais uma outra opção, que é usar um sistema de localização de devedores.

Conheça algumas empresas que oferecem esse serviço de localização de devedores.

As Medidas de Cobrança

Superada essa fase de encontrar o devedor e estabelecer o contato de cobrança, vamos passar para as medidas de cobrança.

Para saber quais as medidas de cobrança vamos poder tomar, o precisamos antes identificar o Motivo de Devolução do cheque. Porque, conforme o Motivo de Devolução o procedimento de cobrança é diferente.

Você consegue identificar esse Motivo de Devolução, olhando o carimbo que o banco colocou no verso do cheque.

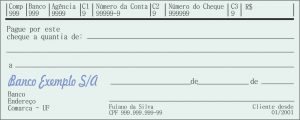

Esse por exemplo foi devolvido pelo Motivo 11:

Se tiver mais de um carimbo, vai valer sempre o Motivo de Devolução com a data mais recente.

Nesse outro cheque o carimbo mais recente é do Motivo 12:

Os principais Motivos de Devolução são:

- Motivo 11 – Cheque sem fundos – 1ª apresentação

- Motivo 12 – Cheque sem fundos – 2ª apresentação

- Motivo 13 – Conta encerrada

- Motivo 21 – Cheque sustado ou revogado

- Motivo 28 – Cheque sustado ou revogado em virtude de roubo, furto ou extravio

Motivo 11 de devolução

Quando o cheque é devolvido pelo Motivo 11, ele precisa ser reapresentado ao banco para ver se o cliente já cobriu o saldo da conta, permitindo assim que o cheque possa ser compensado.

O ideal é avisar o cliente que você vai reapresentar o cheque, ou então, você pode combinar com o cliente a melhor data para reapresentação do cheque.

Se você reapresentar o cheque sem avisar o cliente, as chances do cheque ser devolvido novamente são maiores.

A segunda devolução acontece pelo Motivo de Devolução n° 12.

Motivo 12 de devolução

Depois que é devolvido pelo Motivo 12, o cheque não aceita mais reapresentação, e não pode mais ser pago pelo banco.

Por isso, é importante avisar o cliente que você vai reapresentar o cheque ou até mesmo combinar a melhor data para reapresentação.

Mas, por outro lado, se o cliente já tem muitos cheques devolvidos na praça, então não adianta você negociar uma data com ele, porque ele só vai ficar somente te enrolar.

Motivo 13 de devolução

A devolução do cheque pelo Motivo 13 acontece quanto a conta corrente do emitente do cheque já estava encerrada no momento da apresentação do cheque.

O Motivo 13 não aceita apresentação e não pode mais ser pago pelo banco. Restando apenas a cobrança direta do emitente do cheque.

Para os cheques devolvidos pelos Motivos 12 e 13 você vai fazer a cobrança normalmente.

Você pode ligar, você pode enviar e-mail, você pode enviar mensagem de cobrança no celular, pelo WhatsApp.

Você vai fazer o trabalho normal de cobrança.

Você vai cobrar e negociar as formas de pagamento com o devedor.

Mas, não confunda fazer cobrança com ficar implorando para o cliente te pagar a dívida.

Você tem que explicar para o devedor que você quer negociar com ele para não precisar tomar as medidas mais duras de cobrança.

Na cobrança dos cheques devolvidos pelos Motivos 12 e 13 você pode negativar no SPC e Serasa. Você pode protestar em cartório. Você pode entrar com ação de execução na justiça.

Você tem que definir uma estratégia de cobrança e seguir essa estratégia de cobrança, como eu ensino na régua de cobrança.

Neste link você pode conhecer a régua de cobrança, para montar a sua estratégia de cobrança.

Motivo 21 de devolução

Agora vamos falar do cheque devolvido pelo Motivo 21, que é o cheque sustado por desacordo comercial.

Você pode até cobrar e protestar normalmente o cheque que foi sustado por desacordo comercial.

Mas, se o cliente sustou o cheque por desacordo comercial é porque ele tem algum motivo para ter sustado esse cheque.

Mesmo que você não concorde plenamente com os motivos do cliente, se você pisou na bola, você tem que assumir a sua parte da responsabilidade.

Claro que existem os espertinhos que sustam o cheque só para não ficar com o nome sujo, mas, esses casos são exceções à regra.

Então para o Motivo 21, você também pode protestar e entrar com a ação de execução. Só não poder negativar no SPC e Serasa.

Motivo 28 de devolução

Por fim, se você recebeu um cheque que foi devolvido pelo Motivo 28, então você entrou numa fria mesmo.

Por que, se o cheque foi sustado por Motivo de roubo ou furto, então você não pode protestar nem negativa o emitente.

Pensa bem, se o cheque foi sustado porque foi roubado ou furtado, o emitente do cheque também é uma vítima. Então, esse emitente não pode ser negativado nem protestado.

Se você puder provar que aconteceu uma fraude, daí é uma outra história…

Mas, na maioria das vezes quando você recebe um cheque que foi roubado ou furtado, é porque você não tomou os cuidados necessários.

Se esse cheque devolvido pelo Motivo 28 foi recebido através de endosso, então você ainda tem uma esperança, porque você pode cobrar quem te passou o cheque.

Conclusão

Se você apenas recebeu um cheque sem fundos e não sabia ainda o que fazer, agora você já sabe por onde começar.

Mas, se você precisa lidar com a cobrança de dívidas todos os dias, então o que você precisa é aprender novas estratégias de cobrança, você precisa desenvolver a sua capacidade de negociação, você precisa potencializar o seu poder de persuasão na cobrança.

Cadastro de Emitentes de Cheques sem Fundos – CCF

Cheque foi devolvido Apresentação da Certidão de Protesto no Banco é indispensável para Regularização e Solicitação para Limpar o Nome